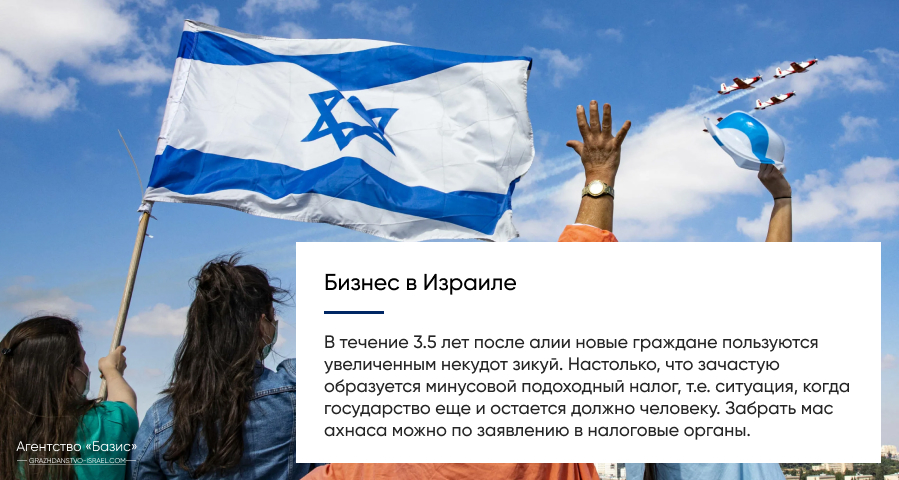

Бизнес в Израиле

Как иностранцу и / или репатрианту открыть бизнес в Израиле или релоцировать компанию / сотрудников? Пошаговая инструкция, что такое эсек патур, эсек мурше, хевра (баам, цибурит, мемшалтит), амута: как зарегистрировать бизнес, какие налоги, какие отчеты заполнять и подавать.

Каким может быть бизнес в Израиле: самозанятые, ИП, ООО, ОАО и другие формы предпринимательской деятельности

Форматы ведения предпринимательской деятельности в Израиле сегодня:

- эсек патур – индивидуальный предприниматель, который не платит НДС (это -17% к стоимости товара), но ограничен условиями по обороту (107 692 шекеля в год по состоянию на 2024)

- эсек мурше – ИП без ограничений по годовому обороту и по видам деятельности, но с уплатой НДС и более сложной отчетностью по сравнению с эсек патур;

- Хевра Баам – ООО (Ltd) с уплатой корпоративных налогов, налогов на прибыль и так далее;

- Хевра цибурит – аналог ОАО с возможностью выходить на биржу, оборачивать акции, привлекать капиталы.

Быть индивидуальным предпринимателем и (или) самозанятым в Израиле сегодня гораздо проще, чем открывать компанию. У ООО или ОАО затраты гораздо больше: начиная с 5 000 государственных пошлин за регистрацию и заканчивая ежемесячными расходами на содержание (аудитор / бухгалтер, аренда, налоги на недвижимость / землю для бизнеса и так далее).

Анна Макарова

руководитель направленияклиентского обслуживания

специалиста по гражданству Израиля

Переходить из малого предпринимательства в формат хевра (баам, цибурит, мемшалтит) стоит только в случае, если обороты превышают 40 000 шекелей в месяц, а собственники уверены в финансовой стабильности.

|

Форма предпринимательской деятельности |

Налоговая нагрузка |

Кто может быть |

Преимущества |

| Эсек патур |

Выдает квитанции при приеме оплаты. Для налоговых органов ведет книги: 1) учета выручки; 2) поступлений и платежей; 3) внешней документации. Платит налог на прибыль (от 10 до 50%) и страховые взносы в Беутах Леуми (от 3.50 до 17.50%). |

Лица, оборот у которых не больше 103 тыс. шекелей в год (сумма пересматривается). Эсек патур рассматривается как аналог самозанятого в России. Подразумевается, что предприниматель будет оказывать услуги по большей части физлицам. |

Нет НДС (т.е. услуги могут быть на 17-20% дешевле за счет уменьшенной налоговой нагрузки), минимальное количество документов для отчетности, простой переход в эсек мураше. |

|

Эсек мурше |

ИП, который платит НДС, но может претендовать на возмещение входного налога на добавленную стоимость. |

Подходит для ИП, которые собираются работать в b2b-секторе. |

Нет ограничений по обороту и виду деятельности. |

|

Хевра Баам (аналог ООО) |

НДС 17%, подоходный от 10 до 50%, взносы на соцстрахование до 17.50%. Дополнительно нужно перечислять агру (взнос в «Регистратор компаний»). Размер налога на дивиденды – от 25% до 32%. Корпоративный налог – 23%. |

Можно зарегистрировать иностранцу (но нужен гарант). Если не являетесь резидентом Израиля, придется проходить регистрацию бизнеса через специальные трастовые компании. |

Отсутствует личная ответственность имуществом (к примеру, в случае банкротства). Есть возможность оптимизировать уплату налогов так, что при больших оборотах Хевра Баам становится выгоднее эсек мурше и эсек патура. |

Указанные форматы частного предпринимательства в Израиле можно назвать основными. Правда, не все они подходят для иностранцев и даже репатриантов.

Как получить бизнес-визу в Израиль и дают ли ВНЖ / ПНЖ за инвестиции?

«Золотых паспортов» и возможность «купить паспорт за условные 100 000 долларов» (как предлагают власти Сент-Кинтс и Невиса, Гренады и подобных государств) в Израиле нет.

Более того: бизнес-визы Israel старается не выдавать, т.к. власти считают их рискованными. Мол, иностранец придет на рынок, наймет персонал, разориться – что потом делать с работниками? Также в Израиле опасаются, что в случае с большим количеством иностранных инвесторов те просто вытеснят национальный бизнес.

Визы, которые выдают в посольстве / генеральном консульстве:

- А-1 – виза репатрианта, которая выдается после консульской проверки и доказательства корней;

- А-2 – студенческая виза по программам для молодежи;

- А-3 – виза для священнослужителей;

- В-1 – рабочая виза (вариант, который больше всего подходит для старта бизнеса в Израиле);

- В-2 – туристическая виза для въезда в Израиль (у России и Беларуси действуют со страной специальные соглашения, позволяющие безвизовый въезд на определенное время).

Визы предпринимателя / инвестора / бизнесмена в Израиле нет. Но с 2015 года действует специальная программа, нацеленная на привлечение в страну технологических стартапов.

Инновационная виза для ИТ и хай-тека: как и кому получить

Альтернативные названия – «старт-ап», «инновационная», «айтишная», «для ИТ» и так далее. Израиль – страна, в которой появились солнечный водонагреватель, железный купол, Waze и прочие технологии. Власти понимают, что нужно стимулировать приток бизнесов, «завязанных» на ИТ и передовых разработках. Именно по этой причине в 2015 году Министерство экономики в сотрудничестве с МИД анонсировали выдачу иностранным гражданам инновационных виз В-2 для начала и / или продолжения бизнеса в Израиле.

Условия программы со старт-ап визами для иностранцев в Израиль:

- тип визы – В-2 (Бет-2 известна больше как рабочая виза, и о ней мы писали в отдельной инструкции);

- срок визы инвестора-инноватора – до 2-х лет (рабочие по Б-2 выдаются не дольше, чем на 1 год с опцией продления);

- условия – старт инновационного проекта под крылом Управления инноваций Министерства экономики;

- обязательство – работать в течение первой стадии над инновационным проектом.

Если старт-ап в ИТ или области хайтека окажется успешным, власти могут выдать визу В-1. Она лучше В-2, т.к. дает право проживать и работать в Израиле, развивать продукт и продвигать его инструментами маркетинга.

Получить инновационную (технологическую, start up) визу в Израиль можно через Управление МВД. Именно чиновники Министерства внутренних дел рассматривают заявки и принимают решение о том, выдавать ли иностранцу документы для приезда в Израиль.

Обратите внимание! Нельзя прибыть в страну по туристической визе (безвизу), а потом в течение 1-2 недель или больше подаваться на рабочую или инновационную! Подобные действия считаются нарушением иммиграционного законодательства Израиля. Это приводит к проблемами вплоть до депортации и невозможности в будущем въехать в страну (даже по репатриации и еврейским корням).

Инновационную визу Израиля может получить только один предприниматель (Б-1 / Б-2 не выдают членам семьи), который имеет минимум 2 года стажа в области ИТ и инноваций, а также создал проект и представил его бизнес-план, технологический замысел, материально-техническое сопровождение и т.д.

Чтобы получить визу стартапера / бизнесмена-инноватора в Израиль, нужно оформлять запрос через посольство / консульство. Сначала в Управление инноваций, чтобы специалисты Министерства экономики оценили перспективной проекта, а затем (если Минэкономики дает добро) – в МВД. Министерство внутренних дел принимает окончательно решение, пускать ли инвестора в страну.

Как иностранцу открыть бизнес в Израиле и релоцировать компанию / сотрудников?

Если нет инновационной визы для старт-апов и / или гражданства (хотя бы на условиях репатриации – т.е. с получением теудат оле и теудат зеута), ситуация усложняется.

Иностранным гражданам не дают паспорт за инвестиции. Более того: даже с крупным бизнесом и серьезными вложениями в экономику Израиля нельзя претендовать на миграционные послабления.

Иностранцы (россияне, белорусы, казахи, украинцы) не могут открыть в Израиле эсек патур или эсек мурше. Эти формы предпринимательства и занятости доступны только резидентам. Причина в том, что регистрация эсек патур или эсек мурше в налоговых органах (постановка на учет) осуществляется по теудат зеуту и его персональному номеру, состоящему из 9 цифр. Обладатели ВНЖ получают в Израиле документ с шестизначным номером. Это – одно из оснований, почему недоступна регистрация как ИП / самозанятого в Израиле.

Иностранцы без инновационной визы и теудат зеута могут открыть в стране только коммерческие организации, среди которых Хевра Баам (ООО, Ltd) или Хевра цибурит (ОАО).

Для тех, кто ценит свое время!!

Наш специалист позвонит вам и объяснит все о гражданстве в конкретно вашей ситуацииПошаговая инструкция, как иностранцу открыть Хевра Баам (ООО, Ltd) в Израиле

Чтобы начать бизнес в формате коммерческой организации (если учитывать налоговую нагрузку, это должно быть предприятие с оборотами от 30 000 шекелей в месяц), нужно обратиться в гаранту. Это субъект (физлицо или юр. лицо), которое «поручится» за иностранца, гарантирует уплату им налогов и обязательных взносов.

Гарантом для иностранного бизнеса в Израиле сегодня могут быть только резиденты страны. При этом использовать физлицо как гаранта сложно. Как правило, обращаются в так называемые «трасты» (трастовые компании), через которые и осуществляется регистрация иностранного Хевра Баам (ООО, Ltd) в Израиле.

Пошаговая инструкция, как нерезиденту начать бизнес на Святой Земле:

- Регистрация в «рашам а-хаэврот». Это государственный орган, который принимает решение о том, сможет ли компания работать на рынке. Рашам а-хаэврот также открывает для бизнеса специальный счет в банке. Но помните о том, что компания должна будет платить Регистратору Компаний так называемую агру. Для сопровождения процесса на территории Израиля нанимают опытного адвоката.

- Оформление бизнеса в службе НДС (МААМ). Нужно рассчитать сумму отчислений по НДС, а затем подать документы в МААМ. Расчеты производятся на основе ожидаемого оборота компании.

- Регистрация хевра баам в Мас ахнаса. В рамках взаимодействия в электронного правительства регистратор Роэ-хэшбон сам направляет документы о созданной компании в налоговые органы. В Мас ахнаса автоматически откроют папки на каждого сотрудника (напоминаем, что размер подоходного зависит от заработка, используется прогрессивная шкала от 10% до 50%).

- Постановка на учет в Беутах Леуми. Это так называемый фонд национального страхования, который курирует вопросы пособий, льгот и т.д.

Если вы репатриант, который работает удаленно (программист, маркетолог, специалисты службы техподдержки и т.д.), то для легализации дохода в Израиле лучше использовать малые формы индивидуального предпринимательства. Это Эсек патур и Эсек мурше.

Если иностранец, у которого нет теудат зеута (и не предвидится возможность его получения), придется работать через аналог ООО с предварительным договором с трастовой компанией.

круглосуточно

Налоги и обязательные взносы в Израиле: где выгоднее быть ИП и ООО?

Налоговая нагрузка в России и в Израиле – термин, которым описывают не только количество взносов и % от дохода, отдаваемый государству. Дополнительно учитывают сложность проведения расчетов, составления и подачи отчетности, взаимодействия с фискальными и иными органами.

Налоговая нагрузка в Израиле (в плане обязательных взносов) – это:

- подоходный налог, расчет которого осуществляется по прогрессивной шкале в зависимости от уровня заработка;

- взносы на социальное страхование в Битуах Леуми (российский ФОМС);

- взносы на пенсию (как в ПФР).

Расчет подоходного налога в Израиле (мас ахнаса) для бизнеса

Подоходный налог в Израиле платят как сами ИП, так и наниматели за работников. Прогрессивная шкала подразумевает несколько ступней. Расчет представлен в таблице по состоянию на 2024 год. Обратите внимание, что минимальные и максимальные суммы дохода для мас ахнаса правительство ежегодно пересматривает.

|

Размер дохода в месяц |

Ставка налога по мас ахнаса |

Как рассчитывается |

Максимальный размер подоходного налога в Израиле |

Эффективная ставка: (макс налог / макс доход) * 100% |

|

0 – 6 790 шекелей |

10% подоходного налога |

доход * 10% налога |

679 новых шекелей |

10% |

|

6 791 шекелей – 9 730 шекелей |

14% мас ахнаса |

679 + (доход – 6 790) * 14% |

1 091 шекеля |

11.20% |

|

9 731 – 15 620 шекелей |

20% |

1 091 + (доход – 9 731) * 20% |

2 269 |

14.50% |

|

15 621 – 21 710 шекелей |

31% |

2 269 + (доход – 15 621) * 31% |

3 487 |

19.20% |

|

21 711 – 45 180 шекелей |

35% |

3 487 + (доход – 21 711) * 35% |

11 701 |

|

|

45 181 шекелей или более |

47% |

О том, как рассчитывается подоходный налог в Израиле, какие льготы у репатриантов в течение года, как уменьшить мас ахнаса, мы рассказывали в отдельной инструкции. Обратите внимание, что в данном обзоре информация по размеру подоходного налога представлена справочно, т.к. в Израиле действуют так называемые баллы некудот зикуй, позволяющие уменьшить размер подоходного.

К примеру, в 2024 году 1 балл некудот зикуй был равен 235 шекелям. Если в Израиле вычеты составляют 2.25 бала для мужчин и 2.75 для женщин (т.е. 529 и 646 для М и Ж соответственно), то у репатриантов льгота.

Взносы по страхованию здоровья в Бетуах Леуми

Страхование здоровья – обязательный платеж в Израиле. Его должны вносить даже безработные (сумма составляет от 112 новых шекелей, пересматривается ежегодно).

Взносы по страхованию здоровья в Бетуах Леуми за наемного работника платит бизнес:

3.10% при доходе до 7 122 (привязывается к средней зарплате, которая устанавливается государством) и 5.00% от зп от 7 122.

Такие же взносы платит за себя и индивидуальный предприниматель Эсек патур или Эсек мурше.

О взносах по страхованию здоровья рассказывали в отдельной инструкции. Эти платежи позволяют гражданам Израиля становиться членами больничных касс (всего их 4 штуки, являются аналогом поликлиник) и получать базовую корзину медуслуг. Но в то же время есть страховые и опции, позволяющие за дополнительную плату получить консультацию редкого специалиста или сдать специфические анализы.

Страховые взносы в Бетуах Леуми Израиля

Не путать с взносами на страхование здоровья! Размер страховых также привязан к средней зарплате и зависит от того, какой уровень дохода имеет человек.

Если размер заработной платы меньше 60% от средней (т.е. те же 7 133 шекеля), то физлицо перечисляет 2.87%. Для сумм зарплаты выше установлено значение в 12.83%.

Как и в России, часть взносов обязательно платит наниматель (он же признается налоговым агентом и несет всю ответственность).

Дополнительно бизнес платит:

- НДС (для эсек мурше, хевре бамма) – 17%;

- налог корпоративный – 23%;

- налог на дивиденды – 32%.

В зависимости от вида деятельности дополнительно могут устанавливаться повышенные арноны (налог на недвижимость для бизнеса – размер зависит от региона и вида деятельности), таможенные пошлины и так далее.

Неправильно было бы считать, что нагрузка на бизнес в Израиле больше 80% (к примеру, 17% + 23% + 32%). На самом деле существует система, позволяющая списывать и взаимозасчитывать налоги, тем самым значительно уменьшая размер платежей в бюджет.

Вы всегда можете ознакомиться с правилами получения гражданства на нашем сайте https://grazhdanstvo-israel.com/ (Еврейское агентство репатриации в Израиль «Базис»).

НДС для бизнеса в Израиле: зачет, уменьшение, списание

В Израиле налоговые службы позволяют списать расходы, которые компания несет в рамках осуществления деятельности. К примеру, компенсации ГСМ, оплата мобильных, содержание транспорта и так далее.

Выделяют 2 группа расходов, которые бизнес может списать (соответственно, уменьшив размер НДС):

- текущие – оплата ЖКХ, заработная плата и т.д. (списываются полностью в течение того года, к которому относятся);

- разовые – покупка оборудования, приобретение автомобиля, покупка недвижимости для расширения бизнеса и так далее (списываются не единовременно, а в течение нескольких лет равными долями).

Списание в зачет НДС в Израиле для бизнеса возможно только на основе счет-фактуры в течение 180 дней после выдачи счета.

В результате получается уникальная ситуация, когда общая налоговая нагрузка после уменьшения / льгот / взаимозачетов и т.д. составляет буквально 5-6% от дохода.

К примеру, если доход индивидуального предпринимателя до налогов составляет 4 000 шекелей, то на руки после оплаты подоходного и Бетуах Леуми ИП получит около 3 700.

Естественно при доходах от 40 000 шекелей пропорционально увеличивается и налоговая нагрузка: она составит около 45%, т.е. чистыми на руки эсек мурше получит около 20 000 шек. При таком раскладе предприниматели начинают задумываться над тем, чтобы сменить организационно-правовую форму и перейти в статус ООО.

Как иностранцу открыть бизнес в Израиле?

Как зарегистрироваться в качестве эсек мурше после репатриации?

Как получить вид на жительство за инвестиции и открытие бизнеса в Израиле?

Репатриирусюь в Израиль, профессия бухгалтер / переводчик / адвокат / преподаватель / репетитор. Какую форму деятельности выбрать?

Что такое Эсек патур и когда выгодно использовать?

Какие есть ограничения бизнеса для работы с наличными?

Как репатрианту релоцировать бизнес из России в Израиль?

Гражданство Израиля

Гражданство Израиля